ในยุคที่ทุกคนต้องการความสะดวกทางการเงิน สินเชื่อส่วนบุคคล และ บัตรเครดิต กลายเป็นเครื่องมือที่หลายคนใช้ในการบริหารค่าใช้จ่าย แต่คุณเคยสงสัยไหมว่าสองสิ่งนี้มีความแตกต่างกันอย่างไร? และแบบไหนที่เหมาะกับคุณมากที่สุด?

บทความนี้จะช่วยให้คุณเข้าใจถึง ข้อดี-ข้อเสีย ของสินเชื่อส่วนบุคคลและบัตรเครดิต พร้อมทั้งแนะนำบัตรเครดิตที่ดีที่สุดในปี 2025 ที่คุณไม่ควรพลาด!

🔹 สารบัญ

- สินเชื่อส่วนบุคคลและบัตรเครดิตคืออะไร? แตกต่างกันอย่างไร?

- ข้อดีและข้อเสียของสินเชื่อส่วนบุคคลและบัตรเครดิต

- วิธีสมัครสินเชื่อส่วนบุคคลและบัตรเครดิตให้ผ่านง่ายที่สุด

- 7 บัตรเครดิตที่แนะนำในปี 2025 | สิทธิประโยชน์เด่น

- ตารางเปรียบเทียบสินเชื่อส่วนบุคคลกับบัตรเครดิต | เลือกแบบไหนดี?

- สรุป | สินเชื่อส่วนบุคคลหรือบัตรเครดิต อันไหนที่ใช่สำหรับคุณ?

สินเชื่อส่วนบุคคลและบัตรเครดิตคืออะไร? แตกต่างกันอย่างไร?

หลายคนอาจเคยได้ยินคำว่า สินเชื่อส่วนบุคคล และ บัตรเครดิต แต่ไม่แน่ใจว่าทั้งสองสิ่งนี้แตกต่างกันอย่างไร และแบบไหนที่เหมาะกับการใช้งานของตนเอง ในบทนี้เราจะมาอธิบายให้เข้าใจง่าย ๆ ว่าทั้งสองประเภทนี้คืออะไร และมีข้อแตกต่างกันอย่างไรบ้าง

🔹 สินเชื่อส่วนบุคคลคืออะไร?

สินเชื่อส่วนบุคคล (Personal Loan) คือเงินกู้ที่คุณสามารถขอจากธนาคารหรือสถาบันการเงิน โดยปกติจะเป็นเงินก้อนที่ให้มาแบบ ไม่มีหลักทรัพย์ค้ำประกัน และมีระยะเวลาการผ่อนชำระที่แน่นอน อัตราดอกเบี้ยของสินเชื่อส่วนบุคคลมักเป็นแบบคงที่ (Fixed Rate) ซึ่งหมายความว่าคุณต้องจ่ายค่างวดเท่ากันทุกเดือนจนกว่าสินเชื่อจะหมด

🔹 บัตรเครดิตคืออะไร?

บัตรเครดิต (Credit Card) คือบัตรที่ออกโดยธนาคารหรือสถาบันการเงินเพื่อให้ผู้ถือบัตรสามารถ ใช้จ่ายเงินล่วงหน้า ได้ และทำการชำระคืนภายหลังตามรอบบิล โดยปกติบัตรเครดิตจะมี วงเงินที่กำหนด ซึ่งขึ้นอยู่กับรายได้และเครดิตของผู้สมัคร บัตรเครดิตยังมาพร้อมกับสิทธิประโยชน์ต่าง ๆ เช่น คะแนนสะสม (Reward Points), เครดิตเงินคืน (Cashback) และ โปรโมชั่นพิเศษ

🔹 ความแตกต่างระหว่างสินเชื่อส่วนบุคคลและบัตรเครดิต

| หัวข้อ | สินเชื่อส่วนบุคคล | บัตรเครดิต |

|---|---|---|

| รูปแบบการใช้งาน | ได้รับเงินก้อนครั้งเดียว และต้องชำระคืนเป็นงวด | สามารถใช้จ่ายได้ตามวงเงินและชำระคืนตามรอบบิล |

| ดอกเบี้ย | อัตราดอกเบี้ยคงที่ (Fixed Rate) | อัตราดอกเบี้ยหมุนเวียน (Revolving Interest) |

| เงื่อนไขการผ่อนชำระ | ผ่อนชำระเป็นงวด ๆ จนกว่าจะครบกำหนด | สามารถเลือกจ่ายเต็มจำนวนหรือขั้นต่ำได้ |

| การอนุมัติ | พิจารณาจากรายได้และเครดิตของผู้สมัคร | พิจารณาจากรายได้, เครดิต และความสามารถในการชำระเงิน |

| ข้อดี | – ได้รับเงินก้อนใหญ่ – อัตราดอกเบี้ยคงที่ |

– ใช้จ่ายสะดวก – มีสิทธิประโยชน์และโปรโมชั่น |

| ข้อเสีย | – ต้องผ่อนชำระเป็นงวดแน่นอน – อาจมีค่าธรรมเนียมในการปิดบัญชีก่อนกำหนด |

– หากใช้ผิดวิธีอาจเสี่ยงเป็นหนี้สูง – ดอกเบี้ยค่อนข้างสูงหากไม่ได้จ่ายเต็มจำนวน |

🔹 ควรเลือกสินเชื่อส่วนบุคคลหรือบัตรเครดิตดี?

การเลือกใช้ สินเชื่อส่วนบุคคล หรือ บัตรเครดิต ขึ้นอยู่กับวัตถุประสงค์การใช้เงินของคุณ:

- ถ้าคุณต้องการเงินก้อน และสามารถผ่อนชำระเป็นงวดได้ → สินเชื่อส่วนบุคคล เป็นทางเลือกที่เหมาะสม

- ถ้าคุณต้องการความยืดหยุ่น ในการใช้จ่ายและมีความสามารถในการชำระเงินคืน → บัตรเครดิต อาจเป็นตัวเลือกที่ดีกว่า

ในบทต่อไป เราจะมาดูกันว่า ข้อดีและข้อเสียของสินเชื่อส่วนบุคคลและบัตรเครดิต มีอะไรบ้าง และแบบไหนที่คุ้มค่ากับคุณที่สุด

👉 อ่านต่อ: ข้อดีและข้อเสียของสินเชื่อส่วนบุคคลและบัตรเครดิต

ข้อดีและข้อเสียของสินเชื่อส่วนบุคคลและบัตรเครดิต

ก่อนตัดสินใจเลือกใช้ สินเชื่อส่วนบุคคล หรือ บัตรเครดิต สิ่งสำคัญคือการเข้าใจข้อดีและข้อเสียของแต่ละประเภท เพื่อให้สามารถเลือกตัวเลือกที่เหมาะสมกับความต้องการทางการเงินของคุณมากที่สุด

🔹 ข้อดีของสินเชื่อส่วนบุคคล

- ได้เงินก้อนทันที: เหมาะสำหรับค่าใช้จ่ายที่ต้องการเงินจำนวนมาก เช่น ค่ารักษาพยาบาล ค่าเรียน หรือการปรับปรุงบ้าน

- อัตราดอกเบี้ยคงที่: สินเชื่อส่วนบุคคลส่วนใหญ่มีดอกเบี้ยแบบคงที่ ทำให้การผ่อนชำระเป็นงวด ๆ คงที่ตลอดระยะเวลาสัญญา

- ไม่ต้องใช้หลักทรัพย์ค้ำประกัน: ส่วนใหญ่สินเชื่อส่วนบุคคลเป็นแบบไม่มีหลักทรัพย์ค้ำประกัน จึงไม่ต้องใช้บ้านหรือรถเป็นหลักประกัน

- กำหนดระยะเวลาชำระคืนได้: ผู้ขอกู้สามารถเลือกแผนการผ่อนชำระที่เหมาะสมกับรายได้ของตนเอง

🔹 ข้อเสียของสินเชื่อส่วนบุคคล

- ดอกเบี้ยอาจสูงกว่าสินเชื่อที่มีหลักทรัพย์ค้ำประกัน: เนื่องจากไม่มีหลักทรัพย์ค้ำประกัน ทำให้ธนาคารคิดอัตราดอกเบี้ยที่สูงกว่า

- ภาระผ่อนชำระแน่นอน: ต้องชำระค่างวดตามสัญญา ไม่สามารถเลือกจ่ายขั้นต่ำหรือเลื่อนการชำระได้

- อาจมีค่าปรับเมื่อปิดบัญชีก่อนกำหนด: บางธนาคารมีค่าปรับหากคุณต้องการชำระหนี้สินเชื่อส่วนบุคคลทั้งหมดก่อนกำหนด

🔹 ข้อดีของบัตรเครดิต

- สะดวกในการใช้จ่าย: สามารถใช้ซื้อสินค้าและบริการได้ทั่วโลกโดยไม่ต้องพกเงินสด

- มีสิทธิประโยชน์: เช่น คะแนนสะสม (Reward Points), เครดิตเงินคืน (Cashback), ส่วนลดร้านค้า และโปรโมชั่นพิเศษ

- สามารถเลือกจ่ายขั้นต่ำได้: หากไม่มีเงินก้อนสามารถเลือกจ่ายขั้นต่ำตามรอบบิลได้

- ช่วยสร้างเครดิตสกอร์: การใช้บัตรเครดิตและชำระตรงเวลาสามารถช่วยเพิ่มคะแนนเครดิต (Credit Score) ทำให้สมัครสินเชื่ออื่น ๆ ได้ง่ายขึ้นในอนาคต

🔹 ข้อเสียของบัตรเครดิต

- ดอกเบี้ยสูงหากไม่จ่ายเต็มจำนวน: บัตรเครดิตคิดอัตราดอกเบี้ยสูงกว่าสินเชื่อส่วนบุคคลหากไม่สามารถชำระเต็มจำนวนตามรอบบิล

- อาจทำให้ใช้จ่ายเกินตัว: เนื่องจากสามารถใช้เงินได้ล่วงหน้า อาจทำให้ใช้จ่ายมากกว่าที่จำเป็น

- มีค่าธรรมเนียมรายปี: บางบัตรเครดิตมีค่าธรรมเนียมรายปี ซึ่งอาจเป็นค่าใช้จ่ายเพิ่มเติม

🔹 เปรียบเทียบข้อดีและข้อเสียของสินเชื่อส่วนบุคคลและบัตรเครดิต

| หัวข้อ | สินเชื่อส่วนบุคคล | บัตรเครดิต |

|---|---|---|

| การใช้เงิน | เงินก้อน ใช้สำหรับค่าใช้จ่ายเฉพาะ | วงเงินหมุนเวียน ใช้จ่ายได้ตามต้องการ |

| อัตราดอกเบี้ย | ดอกเบี้ยคงที่ | ดอกเบี้ยหมุนเวียน สูงกว่าสินเชื่อส่วนบุคคล |

| การผ่อนชำระ | ชำระเป็นงวดแน่นอน | สามารถจ่ายเต็มจำนวนหรือขั้นต่ำได้ |

| สิทธิประโยชน์ | ไม่มีโปรโมชั่นหรือคะแนนสะสม | มีส่วนลด, เครดิตเงินคืน, คะแนนสะสม |

| ความยืดหยุ่น | ไม่สามารถใช้ใหม่ได้เมื่อชำระคืน | สามารถใช้ซ้ำได้เมื่อชำระคืน |

🔹 ควรเลือกแบบไหนดี?

ถ้าคุณต้องการเงินก้อนใหญ่เพื่อใช้ในสิ่งที่แน่นอน เช่น ค่ารักษาพยาบาล หรือค่าเรียน สินเชื่อส่วนบุคคล อาจเป็นตัวเลือกที่ดีกว่า แต่ถ้าคุณต้องการความยืดหยุ่นในการใช้จ่าย และสามารถควบคุมการชำระเงินคืนได้ บัตรเครดิต อาจตอบโจทย์มากกว่า

บทต่อไป เราจะมาเรียนรู้วิธีสมัคร สินเชื่อส่วนบุคคล และ บัตรเครดิต ให้ผ่านง่ายที่สุด

👉 อ่านต่อ: วิธีสมัครสินเชื่อส่วนบุคคลและบัตรเครดิตให้ผ่านง่ายที่สุด

วิธีสมัครสินเชื่อส่วนบุคคลและบัตรเครดิตให้ผ่านง่ายที่สุด

การสมัคร สินเชื่อส่วนบุคคล และ บัตรเครดิต อาจเป็นเรื่องที่ท้าทายสำหรับบางคน โดยเฉพาะผู้ที่สมัครครั้งแรก หลายคนอาจสงสัยว่าทำไมบางคนได้รับอนุมัติได้ง่าย ในขณะที่บางคนถูกปฏิเสธ บทนี้จะช่วยให้คุณเข้าใจถึง ปัจจัยสำคัญ ที่สถาบันการเงินใช้ในการพิจารณา พร้อมเคล็ดลับที่จะช่วยให้คุณมีโอกาสได้รับอนุมัติสูงขึ้น

🔹 เงื่อนไขพื้นฐานในการสมัครสินเชื่อส่วนบุคคลและบัตรเครดิต

ก่อนที่คุณจะสมัคร สินเชื่อส่วนบุคคล หรือ บัตรเครดิต คุณต้องแน่ใจว่าคุณมีคุณสมบัติตรงตามเงื่อนไขพื้นฐานของธนาคารหรือสถาบันการเงิน ซึ่งโดยทั่วไปประกอบด้วย:

- อายุ: ผู้สมัครต้องมีอายุ 20-65 ปี

- รายได้ขั้นต่ำ: โดยทั่วไปบัตรเครดิตกำหนดรายได้ขั้นต่ำที่ 15,000 บาท/เดือน ส่วนสินเชื่อส่วนบุคคลอาจต้องมีรายได้มากกว่า 20,000 บาท/เดือน

- สถานะการทำงาน: พนักงานประจำต้องมีอายุงานขั้นต่ำ 6 เดือนขึ้นไป หรือเป็นเจ้าของธุรกิจที่ดำเนินกิจการมาแล้วไม่ต่ำกว่า 1 ปี

- เครดิตสกอร์: คะแนนเครดิตเป็นสิ่งสำคัญ หากมีประวัติการชำระเงินที่ดี โอกาสได้รับอนุมัติจะสูงขึ้น

🔹 วิธีเพิ่มโอกาสให้ได้รับอนุมัติสินเชื่อและบัตรเครดิต

หากคุณต้องการให้การสมัคร สินเชื่อส่วนบุคคล หรือ บัตรเครดิต ของคุณได้รับการอนุมัติอย่างราบรื่น ลองทำตามคำแนะนำเหล่านี้:

- ตรวจสอบและปรับปรุงเครดิตสกอร์: จ่ายหนี้ตรงเวลาและหลีกเลี่ยงการเป็นหนี้เกินตัว

- รักษาอัตราหนี้ต่อรายได้ (Debt-to-Income Ratio) ให้ต่ำกว่า 40%: ธนาคารมักพิจารณาสัดส่วนหนี้ที่คุณมีเมื่อเปรียบเทียบกับรายได้

- เลือกสมัครสินเชื่อหรือบัตรเครดิตที่เหมาะสมกับรายได้ของคุณ: อย่าสมัครบัตรที่ต้องการรายได้สูงกว่าความสามารถของคุณ

- ลดจำนวนบัตรเครดิตที่มีอยู่: การมีบัตรเครดิตหลายใบอาจส่งผลให้ธนาคารมองว่าคุณมีภาระหนี้สูง

- มีเอกสารครบถ้วน: การส่งเอกสารครบถ้วนตามที่ธนาคารกำหนดจะช่วยให้การอนุมัติเร็วขึ้น

🔹 เอกสารที่ต้องใช้ในการสมัครสินเชื่อส่วนบุคคลและบัตรเครดิต

| ประเภทเอกสาร | สินเชื่อส่วนบุคคล | บัตรเครดิต |

|---|---|---|

| บัตรประชาชน | ✅ ต้องใช้ | ✅ ต้องใช้ |

| สลิปเงินเดือน/หนังสือรับรองเงินเดือน | ✅ ต้องใช้ | ✅ ต้องใช้ |

| รายการเดินบัญชีย้อนหลัง 3-6 เดือน | ✅ ต้องใช้ | ✅ ต้องใช้ |

| ใบจดทะเบียนบริษัท (กรณีเป็นเจ้าของธุรกิจ) | ✅ ต้องใช้ | ❌ ไม่จำเป็น |

🔹 คำแนะนำเพิ่มเติมสำหรับการสมัครบัตรเครดิต

- เลือกบัตรที่เหมาะกับไลฟ์สไตล์: เช่น บัตรเครดิตที่เน้นสะสมคะแนน หรือบัตรเครดิตที่มีเครดิตเงินคืน

- สมัครกับธนาคารที่คุณมีบัญชีเงินเดือน: จะเพิ่มโอกาสอนุมัติสูงขึ้น เนื่องจากธนาคารสามารถดูประวัติรายได้ของคุณ

- อย่าสมัครหลายบัตรในเวลาเดียวกัน: หากถูกปฏิเสธ อาจทำให้เครดิตสกอร์ลดลง

🔹 สมัครสินเชื่อส่วนบุคคลหรือบัตรเครดิตแบบไหนง่ายกว่ากัน?

โดยทั่วไป บัตรเครดิต อนุมัติง่ายกว่าสินเชื่อส่วนบุคคล เนื่องจากวงเงินที่ให้ไม่สูงมากนักและสามารถใช้จ่ายคืนได้เป็นงวด ๆ แต่หากคุณต้องการเงินก้อน สินเชื่อส่วนบุคคล อาจเป็นตัวเลือกที่ดีกว่า อย่างไรก็ตาม การสมัครให้ผ่านขึ้นอยู่กับ ประวัติทางการเงิน และ ความสามารถในการชำระเงินของคุณ

ในบทต่อไป เราจะมาแนะนำบัตรเครดิตที่ดีที่สุด 7 ใบในปี 2025 ที่คุณควรพิจารณาสมัคร

👉 อ่านต่อ: 7 บัตรเครดิตที่แนะนำในปี 2025 | สิทธิประโยชน์เด่น

7 บัตรเครดิตที่แนะนำในปี 2025 | สิทธิประโยชน์เด่น

การเลือกบัตรเครดิตที่เหมาะกับไลฟ์สไตล์ของคุณเป็นสิ่งสำคัญ เพราะบัตรเครดิตแต่ละใบมีสิทธิประโยชน์ที่แตกต่างกัน ไม่ว่าจะเป็น เครดิตเงินคืน, คะแนนสะสม, สิทธิพิเศษร้านค้า, หรือ อัตราดอกเบี้ยต่ำ

เราขอแนะนำ 7 บัตรเครดิตที่ดีที่สุดในไทยปี 2025 พร้อมเปรียบเทียบข้อดีและรายละเอียดของแต่ละใบ เพื่อช่วยให้คุณเลือกบัตรที่ตรงกับความต้องการของคุณมากที่สุด

🔹 1. KTC Credit Card

- จุดเด่น: ไม่มีค่าธรรมเนียมรายปี, มีคะแนนสะสม KTC FOREVER

- เหมาะสำหรับ: ผู้ที่ต้องการบัตรเครดิตที่ใช้งานง่ายและไม่มีค่าธรรมเนียมแอบแฝง

🔹 2. ttb Flash

- จุดเด่น: เครดิตเงินคืนสูงสุด 3% สำหรับการใช้จ่ายที่กำหนด

- เหมาะสำหรับ: ผู้ที่ต้องการบัตรเครดิตที่ให้เครดิตเงินคืนสูง

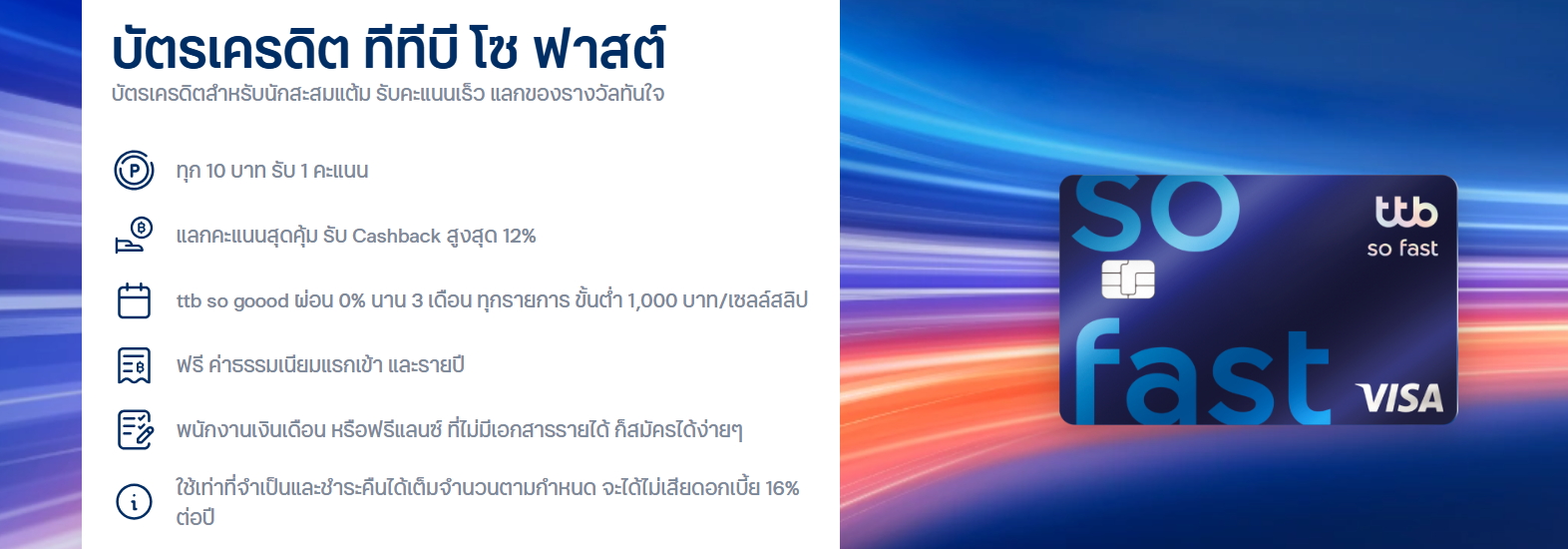

🔹 3. ttb So Fast

- จุดเด่น: ได้รับคะแนนสะสมเร็วกว่า 2 เท่าเมื่อใช้จ่ายผ่านบัตร

- เหมาะสำหรับ: ผู้ที่ต้องการสะสมคะแนนเพื่อแลกของรางวัลหรือไมล์สะสม

🔹 4. ttb So Chill

- จุดเด่น: อัตราดอกเบี้ยต่ำเพียง 9.5% ต่อปี

- เหมาะสำหรับ: ผู้ที่ต้องการบัตรเครดิตที่มีดอกเบี้ยต่ำ

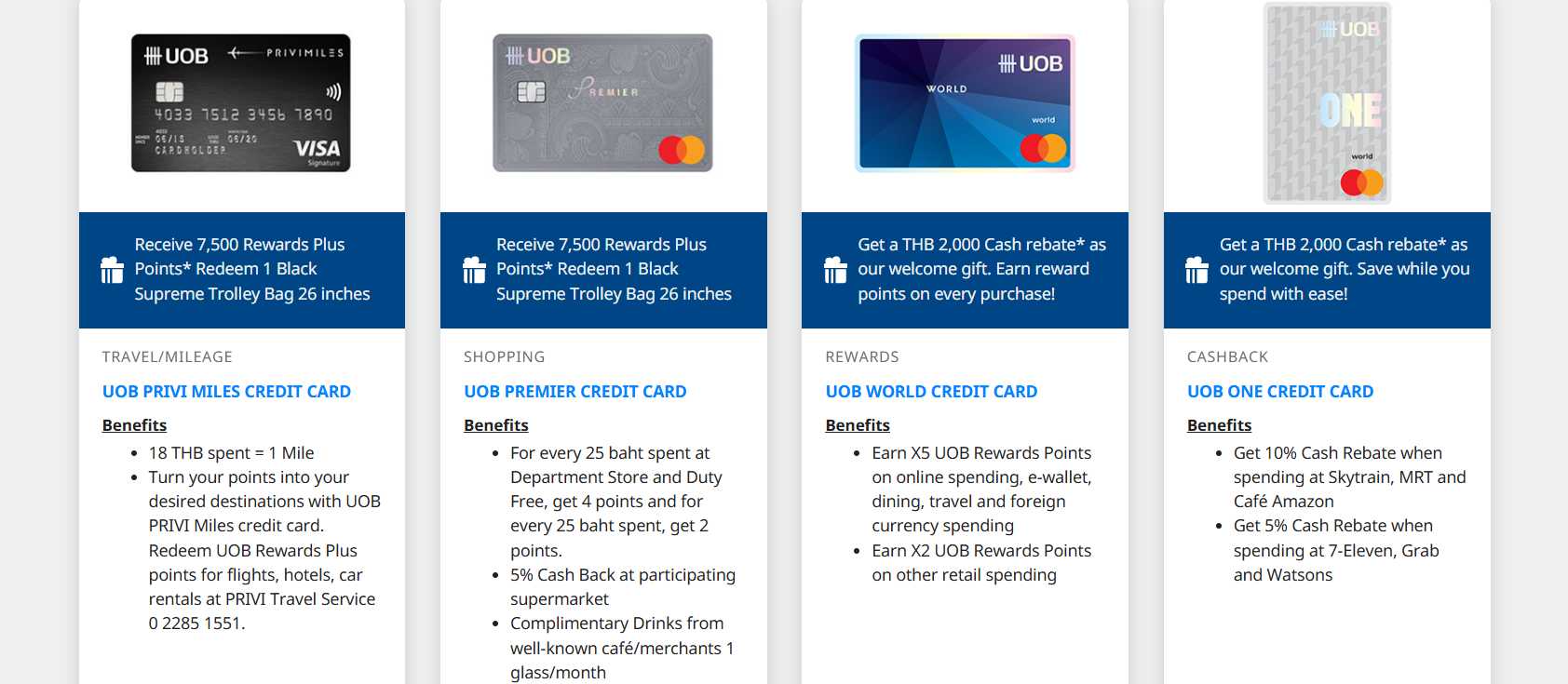

🔹 5. UOB Credit Cards

- จุดเด่น: โปรโมชั่นพิเศษสำหรับผู้ใช้บัตร เช่น ส่วนลดร้านอาหารและโรงแรม

- เหมาะสำหรับ: ผู้ที่ต้องการสิทธิพิเศษในการใช้จ่าย

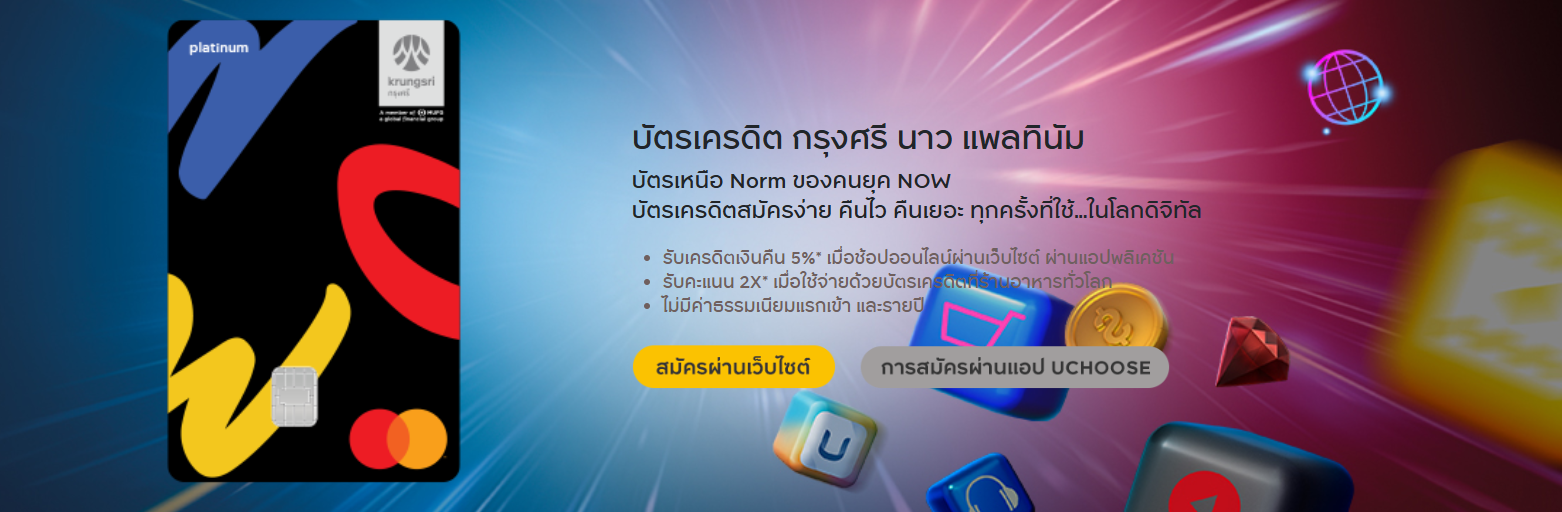

🔹 6. Krungsri Platinum Credit Cards

- จุดเด่น: ได้รับคะแนนสะสม Krungsri Bonus Point

- เหมาะสำหรับ: ผู้ที่ใช้จ่ายผ่านบัตรเป็นประจำและต้องการสะสมคะแนน

🔹 7. Krungsri NOW Platinum Credit Cards

- จุดเด่น: มีโปรแกรมแบ่งจ่าย 0% นานสูงสุด 10 เดือน

- เหมาะสำหรับ: ผู้ที่ต้องการบัตรเครดิตสำหรับผ่อนชำระสินค้า

🔹 ตารางเปรียบเทียบบัตรเครดิตที่แนะนำ

| บัตรเครดิต | จุดเด่น | เหมาะสำหรับ |

|---|---|---|

| KTC Credit Card | ไม่มีค่าธรรมเนียมรายปี, คะแนนสะสม | ผู้ที่ต้องการบัตรเครดิตฟรีค่าธรรมเนียม |

| ttb Flash | เครดิตเงินคืนสูงสุด 3% | ผู้ที่ต้องการเครดิตเงินคืน |

| ttb So Fast | สะสมคะแนนเร็วกว่า 2 เท่า | ผู้ที่ต้องการสะสมคะแนนสะสม |

| ttb So Chill | ดอกเบี้ยต่ำ 9.5% ต่อปี | ผู้ที่ต้องการดอกเบี้ยต่ำ |

| UOB Credit Cards | สิทธิพิเศษร้านค้า โรงแรม และร้านอาหาร | ผู้ที่ต้องการส่วนลดพิเศษ |

| Krungsri Platinum Credit Cards | สะสม Krungsri Bonus Point | ผู้ที่ใช้จ่ายผ่านบัตรเป็นประจำ |

| Krungsri NOW Platinum Credit Cards | ผ่อนชำระ 0% นานสูงสุด 10 เดือน | ผู้ที่ต้องการบัตรเครดิตสำหรับผ่อนสินค้า |

จากบัตรเครดิตทั้งหมด 7 ใบที่เราแนะนำ คุณสามารถเลือกบัตรที่เหมาะกับพฤติกรรมการใช้จ่ายของคุณได้ง่ายขึ้น ไม่ว่าจะเป็น บัตรที่ให้เครดิตเงินคืน, บัตรสะสมคะแนน, หรือ บัตรที่ให้ดอกเบี้ยต่ำ ทั้งนี้ ควรพิจารณารายได้และความสามารถในการชำระคืนก่อนสมัครบัตรเครดิตเสมอ

ในบทต่อไป เราจะมาเปรียบเทียบ สินเชื่อส่วนบุคคล และ บัตรเครดิต ในรูปแบบของตารางเพื่อช่วยให้คุณเห็นความแตกต่างได้ชัดเจนยิ่งขึ้น

👉 อ่านต่อ: ตารางเปรียบเทียบสินเชื่อส่วนบุคคลกับบัตรเครดิต | เลือกแบบไหนดี?

ตารางเปรียบเทียบสินเชื่อส่วนบุคคลกับบัตรเครดิต | เลือกแบบไหนดี?

เมื่อพูดถึงการบริหารการเงิน หลายคนอาจสงสัยว่า สินเชื่อส่วนบุคคล หรือ บัตรเครดิต แบบไหนที่เหมาะสมกับตนเองที่สุด ในบทนี้ เราจะเปรียบเทียบคุณสมบัติหลักของสินเชื่อส่วนบุคคลและบัตรเครดิต เพื่อช่วยให้คุณเลือกใช้งานได้อย่างถูกต้องและคุ้มค่ามากที่สุด

🔹 เปรียบเทียบสินเชื่อส่วนบุคคลกับบัตรเครดิต

| หัวข้อ | สินเชื่อส่วนบุคคล | บัตรเครดิต |

|---|---|---|

| การใช้เงิน | ได้รับเงินก้อนใหญ่ และต้องผ่อนชำระเป็นงวด | สามารถใช้วงเงินได้ตามต้องการ และชำระคืนตามรอบบิล |

| อัตราดอกเบี้ย | ดอกเบี้ยคงที่ (Fixed Rate) มักอยู่ที่ 10-28% ต่อปี | ดอกเบี้ยหมุนเวียน (Revolving Interest) มักอยู่ที่ 16-28% ต่อปี |

| เงื่อนไขการชำระเงิน | ผ่อนชำระเป็นงวดๆ ตามสัญญา (เช่น 12, 24, 36 เดือน) | เลือกจ่ายเต็มจำนวน หรือจ่ายขั้นต่ำได้ |

| ค่าธรรมเนียม | อาจมีค่าธรรมเนียมดำเนินการหรือค่าปรับหากปิดบัญชีก่อนกำหนด | บางบัตรมีค่าธรรมเนียมรายปี แต่บางบัตรไม่มี |

| สิทธิประโยชน์ | ไม่มีโปรโมชั่นหรือสิทธิพิเศษมากนัก | มีคะแนนสะสม เครดิตเงินคืน และส่วนลดร้านค้า |

| ความยืดหยุ่น | ไม่สามารถเบิกเพิ่มได้ ต้องสมัครใหม่หากต้องการเงินเพิ่ม | สามารถใช้จ่ายได้เรื่อยๆ หากมีวงเงินเพียงพอ |

| การอนุมัติ | ใช้เวลานานกว่า เพราะต้องพิจารณาความสามารถในการชำระคืน | ใช้เวลาน้อยกว่า และอนุมัติง่ายกว่า |

🔹 ควรเลือกสินเชื่อส่วนบุคคลหรือบัตรเครดิต?

- เลือกสินเชื่อส่วนบุคคล หากคุณต้องการเงินก้อนใหญ่ และต้องการแผนผ่อนชำระที่ชัดเจน

- เลือกบัตรเครดิต หากคุณต้องการความยืดหยุ่น และต้องการใช้จ่ายเป็นครั้งคราวพร้อมสิทธิประโยชน์เพิ่มเติม

🔹 ตัวอย่างการใช้งานที่เหมาะสม

| สถานการณ์ | สินเชื่อส่วนบุคคล | บัตรเครดิต |

|---|---|---|

| ค่ารักษาพยาบาลฉุกเฉิน | ✅ เหมาะสม เนื่องจากเป็นเงินก้อนใหญ่ | ❌ ไม่เหมาะ อาจทำให้เกิดดอกเบี้ยสูงหากไม่ชำระเต็มจำนวน |

| ช้อปปิ้งและโปรโมชั่นร้านค้า | ❌ ไม่เหมาะ ไม่มีสิทธิประโยชน์พิเศษ | ✅ เหมาะสม เพราะมีเครดิตเงินคืนและส่วนลด |

| ซ่อมแซมบ้าน | ✅ เหมาะสม หากต้องใช้เงินก้อนใหญ่ | ❌ ไม่เหมาะ หากวงเงินไม่เพียงพอ |

| เดินทางต่างประเทศ | ❌ ไม่เหมาะ ใช้งานไม่สะดวก | ✅ เหมาะสม ใช้จ่ายง่ายและมีประกันการเดินทาง |

🔹 บทสรุป: เลือกแบบไหนดี?

สินเชื่อส่วนบุคคลและบัตรเครดิตมีข้อดีและข้อเสียที่แตกต่างกัน ดังนั้นการเลือกใช้ขึ้นอยู่กับวัตถุประสงค์ของคุณ หากต้องการเงินก้อนใหญ่สำหรับค่าใช้จ่ายระยะยาว สินเชื่อส่วนบุคคล อาจเป็นตัวเลือกที่ดีกว่า แต่หากคุณต้องการใช้จ่ายในชีวิตประจำวันและได้รับสิทธิประโยชน์ บัตรเครดิต จะช่วยให้คุณมีความคล่องตัวมากขึ้น

ในบทต่อไป เราจะสรุปแนวทางการเลือกใช้ สินเชื่อส่วนบุคคล และ บัตรเครดิต ให้เหมาะกับไลฟ์สไตล์ของคุณ

👉 อ่านต่อ: สรุป | สินเชื่อส่วนบุคคลหรือบัตรเครดิต อันไหนที่ใช่สำหรับคุณ?

สรุป | สินเชื่อส่วนบุคคลหรือบัตรเครดิต อันไหนที่ใช่สำหรับคุณ?

หลังจากที่เราได้เปรียบเทียบ สินเชื่อส่วนบุคคล และ บัตรเครดิต ในแง่ของข้อดี ข้อเสีย และสถานการณ์การใช้งานที่เหมาะสมแล้ว คุณอาจสงสัยว่าแบบไหนเป็นตัวเลือกที่ดีที่สุดสำหรับคุณ

🔹 เลือกสินเชื่อส่วนบุคคลหากคุณ…

- ต้องการเงินก้อนใหญ่เพื่อใช้จ่ายในสิ่งที่สำคัญ เช่น ค่ารักษาพยาบาล ค่าการศึกษา หรือซ่อมแซมบ้าน

- ต้องการแผนการผ่อนชำระที่แน่นอนและมีดอกเบี้ยคงที่

- ไม่ต้องการความยืดหยุ่นในการใช้จ่าย แต่ต้องการเงินสดทันที

🔹 เลือกบัตรเครดิตหากคุณ…

- ต้องการความสะดวกในการใช้จ่ายในชีวิตประจำวัน

- ต้องการสิทธิประโยชน์ เช่น เครดิตเงินคืน คะแนนสะสม และโปรโมชั่นพิเศษ

- สามารถบริหารจัดการการชำระคืนได้และมีวินัยทางการเงิน

🔹 คำแนะนำเพิ่มเติม

- หากคุณต้องการเงินก้อนใหญ่: สินเชื่อส่วนบุคคลอาจเป็นตัวเลือกที่ปลอดภัยกว่า

- หากคุณต้องการความยืดหยุ่น: บัตรเครดิตอาจตอบโจทย์ได้ดีกว่า

- หากคุณสามารถชำระคืนได้ตรงเวลา: บัตรเครดิตจะช่วยให้คุณได้รับสิทธิประโยชน์เพิ่มเติม

🔹 ทางเลือกที่ดีที่สุด: ใช้สินเชื่อและบัตรเครดิตอย่างมีวินัย

ไม่ว่าคุณจะเลือก สินเชื่อส่วนบุคคล หรือ บัตรเครดิต สิ่งสำคัญคือการใช้อย่างมีวินัยทางการเงิน หลีกเลี่ยงการใช้จ่ายเกินตัว และมั่นใจว่าคุณสามารถชำระคืนได้ตรงเวลา

หากคุณยังไม่แน่ใจว่าบัตรเครดิตไหนเหมาะกับคุณ ลองพิจารณา 7 บัตรเครดิตที่เราแนะนำ ซึ่งมีตัวเลือกที่ตอบโจทย์ไลฟ์สไตล์ที่แตกต่างกัน ไม่ว่าจะเป็นบัตรสำหรับสะสมคะแนน เครดิตเงินคืน หรืออัตราดอกเบี้ยต่ำ

สุดท้ายนี้ หวังว่าบทความนี้จะช่วยให้คุณตัดสินใจเลือก สินเชื่อส่วนบุคคล หรือ บัตรเครดิต ได้อย่างมั่นใจ และสามารถบริหารการเงินของคุณได้อย่างมีประสิทธิภาพ

ขอให้คุณเลือกใช้เครื่องมือทางการเงินอย่างชาญฉลาด และใช้เพื่อสร้างความมั่นคงทางการเงินในระยะยาว!